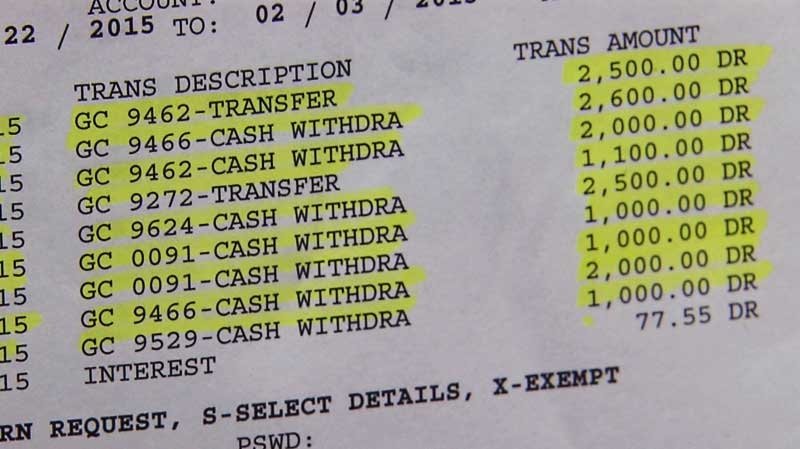

W związku z negatywną praktyką banków, wg opinii Rzecznika Finansowego została opublikowana Analiza – Nieautoryzowane transakcje – zasady i główne problemy. Analiza skupia się na bezprawnym pozbawianiu środków klientów banków. § Kradzież pieniędzy z rachunku bankowego

Wg danych Rzecznika Finansowego z każdym rokiem rośnie liczba wniosków o przeprowadzenie przez niego postępowania interwencyjnego w związku z wystąpieniem nieautoryzowanej transakcji.

Obowiązek zwrotu środków klientowi

Zgodnie z brzmieniem art. 46 ust. 1 ustawy o usługach płatniczych – w przypadku wystąpienia nieautoryzowanej transakcji płatniczej dostawca płatnika niezwłocznie, nie później jednak niż do końca dnia roboczego następującego po dniu stwierdzenia wystąpienia nieautoryzowanej transakcji, którą został obciążony rachunek płatnika, lub po dniu otrzymania stosownego zgłoszenia, zwraca płatnikowi kwotę nieautoryzowanej transakcji płatniczej – z wyjątkiem przypadku, gdy dostawca płatnika ma uzasadnione i należycie udokumentowane podstawy, aby podejrzewać oszustwo, i poinformuje o tym w formie pisemnej organy powołane do ścigania przestępstw.

Powyższy przepis jednoznacznie stanowi o obowiązku zwrotu środków klientowi banku. Dodatkowo obowiązek ten zamyka się w terminie D+1 – tj. maksymalnie do końca dnia roboczego następującego po dniu stwierdzenia wystąpienia nieautoryzowanej transakcji, którą został obciążony rachunek płatnika.

Ustalenie zasad odpowiedzialności

Kolejnym obowiązkiem podkreślonym przez Rzecznika finansowego jest ustalenie zasad ewentualnej odpowiedzialności płatnika za nieautoryzowaną transakcję, co powinno nastąpić dopiero po zwrocie środków: „W ocenie Rzecznika Finansowego z uwagi na co do zasady bezwarunkowy obowiązek zwrotu środków nieautoryzowanej transakcji płatniczej przez dostawcę, zaraz po jej wykryciu lub stwierdzeniu, dopiero po dokonaniu tego zwrotu następuje ustalenie zasad ewentualnej współodpowiedzialności płatnika za nieautoryzowaną transakcję płatniczą”. Podkreślenia wymaga również fakt, iż ustalenie odpowiedzialności klienta powinno odbywać się na drodze postępowania sądowego. Jednakże zgodnie z przepisami ustawy o usługach płatniczych, a dokładnie art. 45 u.u.p., to na banku spoczywa ciężar udowodnienia, iż transakcja płatnicza została autoryzowana i prawidłowo zapisana w systemie służącym do obsługi transakcji płatniczych dostawcy, nie miała na nią wpływu awaria techniczna, innego rodzaju usterka związana z usługą płatniczą świadczoną przez tego dostawcę, w tym dostawcę świadczącego usługę inicjowania transakcji płatniczej.

Wyjątki

Oczywiście jak od każdej zasady – tak i tutaj istnieje kilka wyjątków od obowiązku bezwarunkowego zwrotu środków klientowi. Jak stanowi art. 46 ustawy, dostawca płatnika niezwłocznie zwraca płatnikowi kwotę nieautoryzowanej transakcji płatniczej, z wyjątkiem przypadku gdy dostawca płatnika ma uzasadnione i należycie udokumentowane podstawy, aby podejrzewać oszustwo, i poinformuje o tym w formie pisemnej organy powołane do ścigania przestępstw.

Drugi wyjątek określa art. 44 ustawy o usługach płatniczych, który podkreśla, iż użytkownik niezwłocznie powiadamia dostawcę o stwierdzonych nieautoryzowanych transakcjach płatniczych, a jeżeli użytkownik nie dokona tego powiadomienia w terminie 13 miesięcy od dnia obciążenia rachunku płatniczego albo od dnia, w którym transakcja miała być wykonana, roszczenia użytkownika względem dostawcy z tytułu nieautoryzowanych, niewykonanych lub nienależycie wykonanych transakcji płatniczych wygasają.

Analiza Rzecznika Finansowego jasno definiuje zasady, którymi powinny kierować się banki. Zazwyczaj jednak korzystają one z własnej wykładni co zmusza klientów do dochodzenia zwrotu na drodze postępowania sądowego.

Kradzież pieniędzy z rachunku bankowego www.kpi.com.pl